金融ブラック 条件

条件面で不安があると「数を打てば当たる」と考え、同時に何社にも申し込む場合もありますが、かえって逆効果です。クレジットカードを申し込んで落ちた事実は6ヵ月間ほど信用情報機関に登録されます。1社に断られた時は半年置いてから次にチャレンジしましょう。

信用情報機関では、クレジットカードやローン、キャッシングといった個人の信用情報を管理・提供しています。金融機関や消費者金融から請求があると、信用情報機関で管理している信用情報を提供し、それをもとにカードやローンの審査が実施される仕組みです。

カードローンやキャッシングの借入を返済できず、任意整理で債務整理を行った場合のブラックリストへの掲載期間は5年です。任意整理でも金融機関と債務者の間で取り交わした返済期間を過ぎるのには変わりません。正常な支払いができないと判断でき、信用情報機関における事故情報の保存対象です。

信用情報機関に記録される内容としては、本人情報(氏名、生年月日、住所、電話番号など)、契約情報(契約日、契約金額、保証額など)、返済状況(残高、完済日、延滞など)、申込情報(金融商品の種別、申込日)、取引の事実(債務整理、債権譲渡、破産申し立て)が該当します。

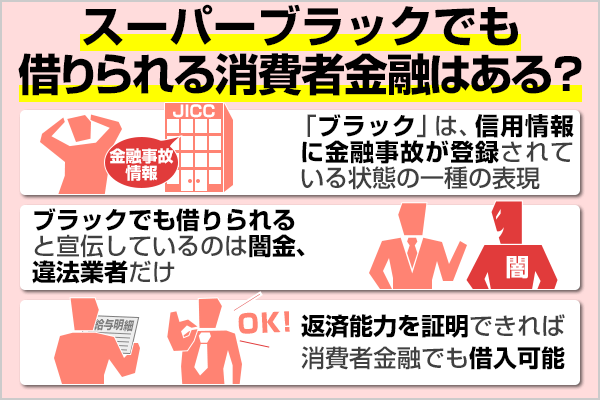

よって、どこか1つの信用情報機関に事故情報が登録される(ブラックリストに載る)と、ほとんどの金融機関、貸金業者はその事実を把握することができるといえるのです。

ブラックリスト入りでも可能性があるとはいえ、申込時点で借金がなく、総量規制の範囲内が前提条件です。総量規制とは貸金業者からの借り入れは年収の3分の1までと規定した法律上の規制です。

比較的審査が緩い傾向にある中小の消費者金融の場合、確実な返済計画があれば、融資を受けられる可能性はあります。しかし確実性は低く、業者選びを間違えると闇金に依頼してしまう恐れもあります。

ここに記載があるということは金融事故を起こした自覚のある人だと思いますが、記載があればブラックということになります。

この記事を最後まで読んで、金融事故に対する正しい知識を持ち、安心・安全にカードを使えるようになりましょう。

ブラックリスト入りの条件の中で、案外やりがちなのがこのケースです。

たとえば、5年前のブラック情報(債務整理の事実など)よりも現在の年収や資産状況(いわゆる属性評価)を重視する金融機関も存在するといえるからです。

まずは、もっとも代表的な返済遅延によるブラックリスト入りについてです。返済遅延によるブラックリスト入りには、61日以上の延滞と3ヶ月以上の連続延滞の2種類があり、各信用情報機関によって金融事故として扱われる期間が異なります。

日本政策金融公庫による創業融資も、ブラックリスト入りの方でも利用できる可能性があります。融資の審査で信用情報を確認するのは一緒ですが、事業計画書の内容次第では承認が下りる場合があります。確実性と将来性を満たした入念な事業計画を練り、面談の場では熱意や市場の成長性をアピールしましょう。

自己破産による信用情報機関への登録期間は5年〜10年です。金融機関や消費者金融によって融資やクレジットカードを作成できる判断の基準が異なるため、自己破産から7年後にクレジットカード会社Aにローンの申込をして断られても、クレジットカード会社Bには認められたというケースはあるでしょう。

住宅ローンや車のローン、保険のような金額が大きくなりやすい金融商品はなおさらです。保証会社の利用を求める賃貸マンションの場合、ブラックリスト入りの場合は入居を断られる可能性があります。大家や仲介会社が許可を出しても、保証会社側の審査に通らないからです。家賃の支払いが滞った時に責任を負うのは保証会社であるため、マンションと関係がなくても、過去に遅延や貸し倒れを起こしたことがある場合は、契約を交わすのは難しいと考えます。